Pienentääkö veronkevennys aina verotuloja vai voiko se joskus jopa kasvattaa niitä?

On intuitiivista ajatella, että tuloveron kiristys ilman muuta kasvattaa verotuloja ja veronkevennys puolestaan automaattisesti tarkoittaa verotulojen pienentymistä. Tosiasiassa näin ei kuitenkaan välttämättä ole.

Taloustieteellisessä kirjallisuudessa kysymystä veroprosentin ja verotuoton välisestä yhteydestä on tutkittu paljon. Nyt Mikael Kirkko-Jaakkola ja Mauri Kotamäki tuovat oman panoksensa keskusteluun tuoreessa vertaisarvioidussa artikkelissaan Kansantaloudellisessa aikakauskirjassa. Yksityiskohtaisen analyysin jälkeen Kirkko-Jaakkola ja Kotamäki päätyvät tulokseen, että korkeimpien veroasteiden alentaminen voi hyvinkin kasvattaa verotuottoa.

Lafferin käyrä

Verotuoton ja veroasteen yhteyttä kuvaa ylösalaisen U-kirjaimen muotoinen ns. Lafferin käyrä. Verotuotto kertoo, paljonko veroeuroja yhteensä kerätään. Se riippuu sekä siitä kuinka korkea on veroaste että kuinka suuresta määrästä tuloja veroa kerätään. Toisaalta veroaste vaikuttaa veropohjaan: mitä vähemmän palkasta jää käteen, sen vähemmän kannattaa työskennellä.

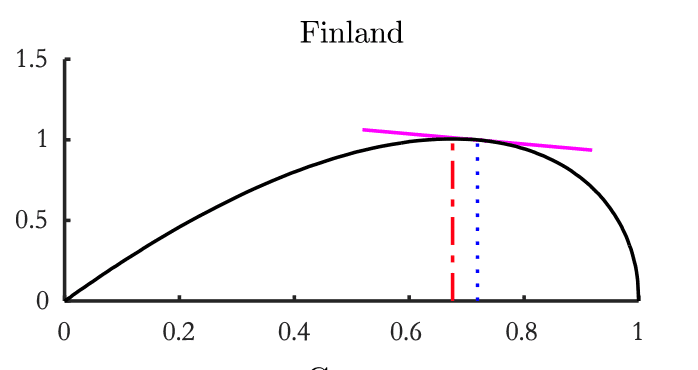

Kuva. Esimerkki ylimmän rajaveroasteen (vaaka-akseli) ja verotuoton (pystyakseli) välistä yhteyttä kuvaavasta Laffer-käyrästä (Lundberg 2017). Musta käyrä kuvaa Suomen Lafferin käyrää, sininen pisteviiva kuvaa ylintä veroastetta Suomessa ja punainen katkoviiva käyrän huippukohtaa.

Kuvan Lafferin käyrästä havaitaan, että matalilla veroasteilla myös verokertymä on pieni. Kun matalaa veroastetta nostetaan, kasvaa verotuotto, mutta samalla osa ihmisistä vähentää korkeampien verojen vuoksi työntekoa. Veroasteen edelleen noustessa yhä suurempi osa työntekijöistä vähentää työntekoaan. Lopulta Lafferin käyrä saavuttaa lakipisteensä veroasteella, jossa työnteon väheneminen ja verotuoton mekaaninen kasvu ovat yhtä suuret.

Tämän lakipisteen jälkeen veronkiristyksen vaikutus muuttuu nurinkuriseksi: jos verotusta yhä edelleen kiristetään, korkeampi veroaste alkaakin pienentää verokertymää, koska ihmiset erittäin kireän verotuksen vuoksi vähentävät työntekoaan veronkiristyksen tuomaa verokertymän kasvua nopeammin. Veroprosentin lähestyessä sataa ja käteen jäävän palkan vastaavasti nollaa työnteon määrä ja siten myös verotuotto putoaa jyrkästi.

Puhtaasti valtion kirstunvartijan näkökulmasta Lafferin käyrän huipun kohdalla oleva veroaste on paras mahdollinen, koska se maksimoi saadut verotuotot. Eri asia on toki, että kansalaisten hyvinvointia näin kireä verotus ei välttämättä maksimoi.

Kireintä rationaalista veroprosenttia, eli Lafferin käyrän huipun sijaintia, on etsitty pitkään taloustieteessä. Yksiselitteistä huipun veroastetta ei ole kuitenkaan löytynyt. Joka tapauksessa tiedetään sen riippuvan palkkojen jakaumasta ja ihmisten työntarjonnan muutoksesta veroasteen muutoksen seurauksena.

Kirkko-Jaakkola ja Kotamäki arvioivat uudessa tutkimuksessaan huipun olevan lähellä nykyistä korkeinta rajaveroastetta Suomessa. Voi jopa olla, että korkein rajaveroaste on huipun väärällä puolella. Tällöin verotuksen korkea taso leikkaisi sekä veron kohteena olevien tuloja että valtion keräämiä verotuottoja.

Itserahoittavia veronalennuksia?

Veroalennuksen ns. itserahoitusaste kertoo, miten veroasteen alentaminen vaikuttaa verotuottoihin. Jos verotus on kiristetty yli korkeimman rationaalisen verokannan, eli on jouduttu edellä selostetun Lafferin käyrän huipun nurinkuriselle puolelle, itserahoitusaste ylittää 100 prosenttia. Tällöin veronkevennys intuition vastaisesti kasvattaa verokertymää. Arkijärkikin sanoo, että tällainen veronalennus kannattaa tehdä heti: verotus kevenee, mutta verotuotot kasvavat.

Kirkko-Jaakkola ja Kotamäki arvioivat, että ylimpien rajaveroasteiden laskemisen itserahoitusasteet ovat suuria maltillisillakin oletuksilla, luokkaa 90–120 prosenttia. Näyttää siltä, että Suomessakin ylimpien veroprosenttien alentaminen on verotuottojen näkökulmasta neutraalia tai jopa verotuottoja kasvattavaa.

Verotuksen keventämistä voi toki hyvinkin pitää perusteltuna myös siinä tapauksessa, että veronalennuksen itserahoitusaste jää alle 100 prosentin – eihän verotuksen tavoitteena tule olla pelkästään verotuoton absoluuttinen maksimointi, vaan kokonaisuutena ja kansalaisten kannalta katsottuna hyvä ja kohtuullinen verojärjestelmä.

Ruotsissa pitkälti itserahoittava veronkevennys on tehtykin. Arvioiden mukaan Värnskatt-veron (suurituloisten maksama 5 %-yksikön lisävero) poistamisen itserahoitusaste olisi 56–185 prosenttia ja muutos kaikkein todennäköisimmin olisi lähellä kustannusneutraalia. Poliittisen kompromissin tuloksena Värnskatt poistettiin vuoden 2020 alusta.

Kirkko-Jaakkolan ja Kotamäen havainnot saavat tukea Kansainvälinen valuuttarahasto IMF:ltä. Vuoden 2020 raportissaan IMF arvioi, että ylimmät marginaaliverot ovat Suomessa niin korkeita, että ne sekä leikkaavat kohderyhmänsä kulutusta että pienentävät verokertymää. Jos todella on näin, on korkea aika alentaa työn verotusta.

Lähteitä

Kirkko-Jaakkola, M., Kotamäki, M.(2022) Kasvattaako ylimmän marginaaliveron kevennys verotuloja? Kansantaloudellinen aikakauskirja 2/2022

IMF European Department (2020) Finland: Selected Issues

Lundberg, J. (2017) The Laffer curve for high incomes, LIS working papers 711